بورس چیست (الفبای بورس)

بازار

بازار به محلی گفته میشود که در آن خرید و فروش انجام شود.

بورس

بازار بورس یک بازار است که در آن معاملات به صورت متمرکز و تحت نظارت ناظری انجام میشود.

در جهان بورسهای متنوع و گوناگون وجود دارد درست مانند بازارهای مختلف.

فرابورس

یک بازار است که روش کار در آن مانند بورس میباشد اما شرکتها برای ورود به آن شرایط کمتری را باید لحاظ

کنند و حضور در آن سهل تر است و قوانین معاملاتی آن با بورس تفاوتهایی دارد. در ایران فرابورس هم داریم.

بورس اوراق بهادار

در این بازار افراد به خرید و فروش اوراق بهادار از جمله اوراق مشارکت، سهام و این دست اوراق میپردازند.

بورس کالا

در این بازار افراد به خرید و فروش عمده کالا میپردازند مانند بورس فلزات بورس غلات و … در ایران چندین

بورس کالا داریم.

شرکت

یک مجموعه متشکل از افراد فعال در یک حوزه مشخص که به طور مشترک بر روی پروژهها و طرحهای مورد

نظرشان فعالیت دارند.

سهم

سهام

سهامدار / سهامداران

هر حال جزو سهامدارن آن شرکت خواهید بود.

سهامی خاص

خرید و فروش سهام مستلزم رضایت تمام سهامداران باشد، همچنین یک سری مقرارات محدود دیگر شرکت

سهامی خاص نام خواهد گرفت.

سهامی عام

یک نوع مجوز ثبت شرکتهای سهامی است. اگر یک شرکت سهامش بین عموم افراد به شکل نامشروط تقسیم

شده باشد و اجازه خرید و فروش سهام برای تمام سهامدارن بدون اطلاع به شرکت و هماهنگی مجاز باشد، همچنین

یک سری مقررات دیگر حقوقی مشخص شده در مجوزها، این شرکت سهامی عام نام دارد.

حقیقی / حقوقی

حقوقی مینامند. مثلا یک شرکت سهامی ممکن است سهامداران حقیقی داشته باشد مثل علی زارع و … و

سهامداران حقوقی داشته باشد مانند شرکت سرمایه گذاری ملک گستر یا بنیاد مسکن انقلاب اسلامی.

پذیره نویسی

به فرایند فروش سهام یک شرکت سهامی عام در زمان تاسیس آن پذیره نویسی گفته میشود که در آن سهام

شرکت بین متقاضیان تقسیم خواهد شد و سرمایه اولیه شرکت فراهم خواهد آمد.

مجمع عمومی

نشست سهامداران یک شرکت سهامی میباشد که ممکن است دورهای باشد یا موردی بر حسب نیاز دارای حالت

فوق العاده. در این نشست تصمیمات متفاوت از تعیین ارکان شرکت (مدیریت و …) تا سیاست گذاریهای کلان

شرکت صورت میپذیرد. تمام سهامداران فارغ از تعداد سهام خود حق شرکت در این نشست را دارند، همچنین

به نسبت تعداد سهام خودشان به کل سهام افراد حاضر در جلسه شرکت حق رای در مورد مسائل شرکت را دارند.

غائبین در نشست فاقد حق رای میباشند.

سود هر سهم

شرکت پس از آن که در یک سال مالی فعالیتهای خود را انجام دادند پس از کسر هزینهها یک سود باقی مانده

است که به طور مساوی باید بین سهامدارن به نسبت تعداد سهم تقسیم شود.

سود انباشه

ممکن است هیئت مدیره یک شرکت خصوصا مدیرعامل تصمیم بگیرد مبلغی از سود هر سهم را جهت فعالیتهای مختلف مانند تضمین سوداوری سال مالی بعد یا … نزد شرکت حفظ کند هر چند این مبلغ جزو اموال سهامدار

به حساب خواهد آمد اما به وی پرداخت نخواهد شد. مبلغ حاصل جمع این مبلغ پرداخت نشده به سهامداران سود

انباشه نام دارد.

DPS یا سود پرداخت نقدی شده

این آمار بیانگر سوابق شرکت در پرداخت سود نقدی به سهامداران میباشد و بیشتر مد نظر تحلیل گران بنیادی

میباشد.

افزایش سرمایه

اگر یک شرکت سهامی به این نتیجه برسد که جهت رشد و توسعه فعالیتهایش به افزایش دارایی ها نیاز دارد، در

مجمع عمومی افزایش سرمایه را مورد بررسی قرار میدهد و در صورت تصویب مبلغ آن مشخص خواهد شد. سپس

این مبلغ از محل سود انباشه شرکت یا فروش به سهامداران فعلی یا روشهای ترکیبی دیگر انجام خواهد شد.

حق تقدم

سهامداران در صورت تمایل جهت مشارکت در افزایش سرمایه یک شرکت نسبت به افراد دیگر الویت دارند، به

همین دلیل در صورت تمایل به ایشان یک حق خرید سهام داده میشود که حق تقدم نام دارد و ایشان میتوانند

این حق را به سهم شرکت تبدیل کرده یا ان را به افراد متقاضی بفروش برسانند.

EPS یا Earning per Share – درآمد بابت سهم

شرکتها در ابتدای سال مالی با محاسبات یک عدد تقریبی از سود هر سهم در پایان سال اعلام میکنند که این

عدد EPS نام دارد.آن عدد پیش بینی سود هر سهم است و الزاماً سودی که به هر سهم تعلق میگیرد با این عدد

یکی نخواهد بود. علت هم گاه خطا در محاسبات و گاه تغییر برخی فاکتورها مثل بازار فروش محصولات شرکت، نرخ

ارز و … میباشد.

تعدیل سود

اگر در طول یک سال مالی حوادثی رخ بدهد که شرکت متوجه شود قطعا بین رقم پیش بینی شده برای سود هر

سهم با رقم واقعی فاصله زیادی است نسبت به محاسبه مجدد اقدام کرده و رقم جدید را اعلام میکند که ممکن

است نسبت به قبل کمتر یا بیشتر شده باشد. این مقدار تغییر را تعدیل نامیده و اگر افزایش باشد تعدیل مثبت

و اگر کاهش باشد تعدیل منفی نام دارد. ممکن است یک شرکت در طول یک سال مالی دهها بار تعدیل مثبت /

منفی انجام دهد تا نهایتاً به رقم واقعی نزدیک شود.

قیمت هر سهم

هر سهم یک شرکت قیمت مشخصی دارید. اینجا قصد بررسی دقیق این مسئله را نداریم. همین قدر بس که در

ایران قیمت ابتدایی هر سهم 1000 ریال است و مثلا اگر یک شرکت بخواهد با 100000000 ریال سرمایه کارش

را آغاز کند باید به 100000 سهم تقسیم شود.

نماد

هر شرکت که وارد بازار بورس شده باشد یک نام خلاصه متشکل از چند حرف بنیادین نامش دارد که بهش نماد

گفته میشود .

شاخص

شاخصها، دقیقا به معنا یک کلمه یک میانگین از روند کلی هستند. مثلا شاخص کل، میانگین روند کل بازار بورس

در روز است. شاخص صنعت بیانگر میانگین روند قیمتی سهام شرکتهای صنعتی حاضر در بورس است. داشتن

نیم نگاهی به شاخصها در کشف سهامهای ارزشمند بازار بی تاثیر نیست.

تالار بورس

به سالنی گفت میشود که در آن تابلو هایی نسب شده است و آخرین اطلاعات بازار در آن نمایش داده میشود و

افراد میتوانند برخی فعالیتهای مربوط به بورس از جمله کسب اطلاعات را در آنجا انجام بدهند.

تالار اصلی

در این بخش شرکتهایی هستند که حضور آنها در بورس تائید شده است.

تالار فرعی

در این تالار شرکتهایی وجود دارند که هنوز عضویت آنها تائید کامل نشده است و به صورت آزمایشی وارد بورس شده اند.

بازار اولی

اگر یک شرکت سهامی عام بخواهد وارد بورس شود باید یک سری مراحل طی کند و سپس سهام آن در بورس جهت

معامله عرضه میشود، این سهام که برای نخستین بار عرضه میشود، بازار اولی نام دارد.

بازار دومی

به آن دسته از سهامهایی که از یک سهامدار خریده میشود و به تازگی در بورس عرضه نشده باشند گفته میشود.

معامله

در معنای عمومی خرید و فروش و اجاره و … را معامله مینامند اما در بورس تنها به خرید یا فروش سهم اطلاق میشود. تعداد دفعات معامله و حجم معامله از فاکتورهای بسیار مهم در تحلیل بازار میباشد.

تعداد معاملات / حجم معاملات

تعداد دفعاتی که یک سهام خرید و فروش شده است تعداد معاملات گفته میشود ممکن است کلی، روزانه یا

ماهانه مورد بررسی قرار بگیرد. یعنی در اون باز زمانی چند نوبت روی این سهم معامله شده است. حجم معاملات به

تعداد سهام معامله شده اطلاق میشود.

مثال:

اگر 5 نفر در یک روز هر کدام 100 سهم یک شرکت را بخرند، تعداد معاملات آن شرکت در آن روز 5 خواهد بود و

حجم معاملات آن شرکت 500.

ارزش معاملات

اگر تعداد سهام معامله شد در کل یا همان حجم معاملات را در در قیمت سهام ضرب کنیم ارزش کل معاملات را به

دست خواهیم آورد. اما باید هر سهم را در قیمتی که فروخته یا خریده شده است ضرب کرد.

عرضه

فروش سهام را عرضه مینامند. اگر سهامی برای فروش نباشد به هر دلیل مثلاً سهامدارن نخواهند آن را به

فروش برسانند یا … میگویند سهام عرضه ندارد یا عرضه آن 0 است.

تقاضا / متقاضی

به خریداران یک سهم متقاضی گفته میشود و به درخواست خرید سهام تقاضا گفته میشود. اگر یک سهم به هر

دلیل خریدار نداشته باشد گفته میشود تقاضا برای آن سهم 0 است.

قیمت روز / قیمت پایانی

همانطور که قبلاً گفته شد هر سهم یک قیمت داشت و در ایران پیش فرض آن 1000 ریال بود. اما قطعا با رشد

اون شرکت ارزش سهام تغییرات خواهد داشت که البته این تغییرات به فاکتورهای مهم دیگری مانند عرضه و

تقاضا و … نیز بستگی دارد. به هر حال جدیدترین قیمت هر سهم را قیمت پایانی هر سهم میگویند که ارزش

واقعی اون سهم در آن لحظه است هر چند ممکن است شما نتوانید سهام خود را به آن قیمت بفروش برسانید یا بر

فرض مجبور شوید آن را گران تر بخرید.

در تابلو ها و آمارها بیش از هر چیز این قیمت پایانی هر سهم است که نمایش داده میشود اما دقت کنید این

قیمت ممکن است هیچ تقاضایی نداشته باشد.

مثال:

قیمت پایاین سهام شرکت بالب ایران 3444 ریال است. شما 1000 سهم دارید، بنابراین طبق محاسبات ارزش

دارایی شما 3444000 ریال است. حال آن که تقاضا این سهم 0 باشد و هیچ کس متقاضی خریدش نباشد یا مثلاً

تقاضا با قیمت پایین تر از قیمت پایانی باشد مثلا 3400 ریال. اگر شما بخواهید این دارایی را به پول نقد تبدیل

کنید و سهام خود را بفروشید مجبورید به این قیمت بفرش برسانید یا منتظر شوید کسی آمده و تقاضای خریدی با

قیمت بالاتر بدهد. اگر شما به این قیمت بفروش برسانید مبلغ 3400000 ریال پول نقد دریافت خواهید کرد که

ظاهرا از ارزش آن سهم کم تر است.

بنابراین قیمت پایانی تنها یک فاکتور است و هر چند مهم میباشد اما عوامل بسیاری در موفقیت تبدیل دارایی به

پول نقد یا سرمایه گذاری موثر هستند که به مرور به آنها نیز اشاره خواهد شد.

بهترین تقاضا

در بین تقاضاهای موجود برای خرید یک سهام بالاترین قیمت به عنوان بهترین تقاضا خرید به حساب میآِید و بهش

میگن بهترین تقاضا.

بهترین عرضه

در بین پیشنهادات فروش یک سهم، پایین ترین قیمت پیشنهادی برای فروش را بهترین عرضه میگویند.

قیمت دیروز

منظور قیمت پایانی سهام در زمان بسته شدن بازار در روز کاری قبل است. قیمت پایانی امروز یک سهم، فردا میشود قیمت دیروز.

آخرین معامله / آخرین قیمت

قیمت آخرین معامله یک سهم که ممکن است از قیمت اون سهم بالاتر یا پایین تر شاید هم برابر باشد. یعنی آخرین

معامله بر روی این سهم در چه قیمتی انجام شده است.

بالاترین قیمت / پایین ترین قیمت

حد نوسان آخرین قیمت آن سهم. یعنی معاملات آن سهم در بازه مورد نظر (روز- هفته- ماه) حداقل و حداکثر چقدر

بوده است.

سقف بازار / کف بازار

طبق قوانین بورس در ایران، شما اجازه دارید تنها 4% بالاتر یا پایین تر از آخرین قیمت پیشنهاد خرید یا فروش

سهام را بدهید. بنابراین سقف و کف بازار برای هر سهم 4% آخرین قیمت آن سهم در آن روز میباشد.

در فرابوس نوسان 5% بالاتر یا پایین تر از قیمت سهم مجاز است و برای حق تقدم ها تا 8% بالاتر و پایین تر مجاز

است.

حجم

تعداد سهام را حجم نیز میگویند.

حجم مبنا

تعداد حجمی از سهام که باید معامله شود تا موجب تغییر قیمت یک سهم شود. در صورتی که حجم معاملات یک روز

بازار در سهمی کمتر از حجم مبنا باشد، به درصدی که از حجم مبنا معامله شده باشد در قیمت اثر خواهد کرد.

حجم شناور

طبق قوانین بورس کشور، هر شرکت که در بورس باشد ملزم است حداقل 20% تا 100% سهامش را در بورس

جهت معاملات ارائه کند. هر چه سهام شناور یک سهم درصد بالاتری از کل سهام آن شرکت باشد، شانس تغییر

قیمت اون سهم بیشتر می باشد.

تغییر

منظور از تغییر افزایش یا کاهش آخرین قیمت سهام نسبت به قیمت دیروز بر حسب ریال است.

درصد تغییر

اگر مقدار ریالی تغییر محاسبه شده را نسبت به قیمت دیروز بسنجیم یا آخرین قیمت امروز را به نسبت قیمت

دیروز بسنجیم و خروجی را بر حسب درصد بیان کنیم آن را درصد تغییر می نامند .

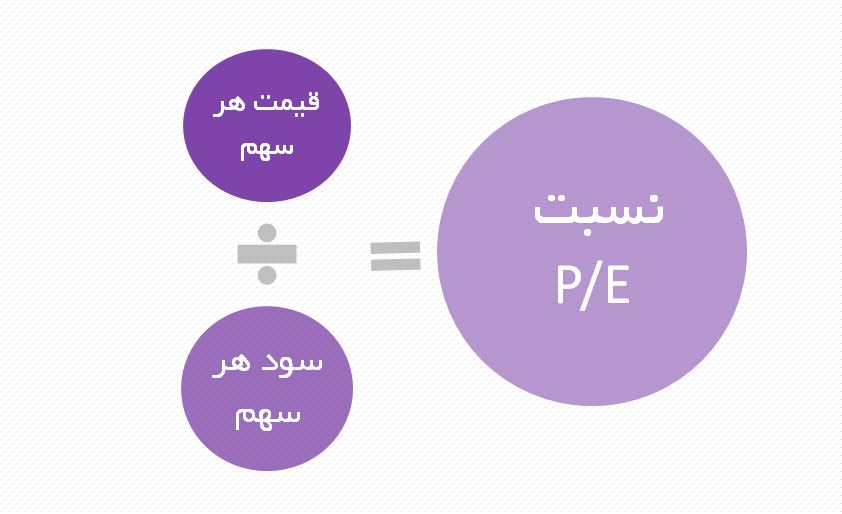

نسبت P به E یا P/E

یک ضریب است که از تقسیم آخرین قیمت یک سهم بر سود قطعی یا EPS آن سهم به دست میآید. دقت کنید

EPS را شرکت پیش بینی میکند، اما نسبت P / E توسط سهامداران مورد بررسی قرار میگیرد و ضمناً هر روز

متغییر میباشد. این نسبت از ملاکهای مهم در تعیین ارزش ذاتی یک سهم میباشد.

سرمایه

در بورس به کل داراییهای شما ائم از نقدی یا سهم گفته میشود.

ارزش روز سهام شما

ارزش سهام اگر در مورد یک شرکت خاص باشد، میشود حاصل ضرب تعداد سهام شما در آخرین قیمت آن سهم و

اگر چند شرکت برای هر کدام به همین ترتیب و نهایتاً جمع کردن همگی با هم.

ارزش نقدینه سهام شما

حاصل ضرب تعداد سهام شما در بهترین تقاضا و پس از آن کسر کارمزد. اگر چند شرکت باشد برای هر کدام اینفرمول را باید حساب کرده و نهایتا با هم جمع کرد.

کارمزد

دستمزد کارگزاران بابت خرید یا فروش هر سهم میباشد که به نسبت قیمت سهم درصدی از آن میباشد. در

حال حاضر جمع کارمز خرید و فروش به طور متوسط کمتر از 0.5 قیمت سهم است.

ارزش خالص سهام شما

حاصل ضرب تعداد سهام شما در آخرین قیمت سهم و کسر کارمزد از آن. اگر چند شرکت باشد نیز برای هر یکپس از محاسبه جداگانه جمع زده خواهد شد.

سبد سهام یا پرتفو

اگر شما به جای آن که فقط سهام یک شرکت را خرید کنید، از سهام چند شرکت خرید نمائید اصطلاحاً به این

مجموعه خرید سبد سهام گفته میشود . توصیه من به شما این است که هرگز سهمی بیش از 30 % سبد شما را

تشکیل ندهد. همینطور حداقل خریدهای خود را با 10 % سرمایه خود انجام دهید.

ارزش خرید سبد سهام

حاصل ضرب قیمت هر سهم در قیمت خریداری شده + کارمزد آن. برای هر نماد جداگانه محاسبه شده و حاصل

نمادهای مربوط به آن سبد را با هم جمع میزنند و ارزش خرید سبد سهام مینامند.

ارزش روز سبد سهام

حاصل ضرب قیمت هر سهم در آخرین قیمت هر سهم. برای هر نماد محاسبه

و سپس با هم جمع زده خواهد شد و ارزش روز سبد سهام نام دارد.

بازده سبد سهام

نسبت ارزش روز سبد سهام را به ارزش خرید سبد سهام به درصد بیان میکنند

که بیانگر میزان افزایش یا کاهش سرمایه شما نیز میباشد.

کارگزار بورس

کارگزاران بورس افراد خبره ای هستند که در قالب یک شرکت حاضر شده و معاملات را در سامانه بورس وارد میکنند. در صورت تعهد به اخلاق مشاورین خوبی خواهند بود، همچنین در انتخاب کارگزار نکاتی مانند حجم سرمایه،

میزان دانش خود و خوش نام بودن را باید مد نظر داشت.

کارگزاران درست مانند بازار از شنبه تا چهارشنبه هر روز از ساعت 9 تا 12 آماده

دریافت تقاضا های خرید یا فروش سهام میباشند.

کد معاملاتی

هر فرد اگر بخواهد وارد بازار بورس شود و بتواند خرید و فروش سهام بکند باید کد معاملاتی داشته باشد. این

فرد با حضور در یک کارگزاری و همراه داشتن شناسنامه و کارت ملی و ارائه رونوشت از این اسناد به کارگزارش

امکان دریافت این کد را دارد.

کد معاملاتی از 3 حرف اول فامیل و یک عدد تشکیل شده است مثلا کد معاملاتی خانم زراعت کار میشود:

زرا 230404.

در تقاضا های خرید و فروش سهام این کد نمایش داده خواهد شد و طرف معامله شما تنها این کد را مشاهده

خواهد کرد و دیگر درباره هویت شما هیچ اطلاعاتی نخواهد داشت.

خرید سهام

وقتی شما به کارگزار خود فرم تقاضا خرید سهام را تحویل دادید، اصطلاحاً گفته میشود شما تقاضا دارید.

اما زمانی که معامله انجام شد گفته خواهد شد شما خرید داشته اید.

در فرم تقاضای خرید سهام شما باید نماد شرکت مورد نظر،

تعداد سهام مورد نظر و قیمت را مشخص کنید، البته

میتوانید قیمت را به کارگزار بسپارید تا مثلا بهترین قیمت روز را برای شما خرید کند.

یا مثلا قیمت را خودتان بدهید و ممکن است با عرضه نشدن سهام

با اون قیمت چند روز دیگر این تقاضا شما به معامله تبدیل شود.

شما در هنگام تحویل فرم باید با کارگزار نیز تصویه حساب مالی

برابر مقررات داشته باشید. در این مورد کارگزار شما را کاملاً روشن خواهد کرد.

فروش سهام

پس از پر کردن فرم تقاضا فروش سهام و تحویل آن به کارگزار شما

سهام خود را برای فروش عرضه کرده اید.

اگر کسی این سهام را بخرد، سهام شما فروش رفته است و در نتیجه شما فروش داشته اید.

در فرم تقاضا فروش شما باید نماد سهام مورد نظر و درصد یا تعداد سهم

مورد نظر را به همراه قیمت فروش وارد کنید. یا میتوانید قیمت را به کارگزار بسپارید.

پس از فروش رفتن سهام کارگزار ضمن کسر کارمزد معامله نسبت

به تصویه حساب با شما برابر مقررات اقدام خواهد کرد.

تقاضا مبادله

برخی کارگزارها این امکان را به شما میدهند که همزمان تقاضا فروش سهام

یک یا چند شرکت را داشته باشید و

البته تقاضا خرید سهام یک یا چند شرکت دیگر با پول حاصل از فروش را نیز بدهید.

در این شیوه شما تعداد سهام های مورد نظر را تعیین میکنید

اما ممکن است بابت ما به تفاوت قیمت ها در اثر فروش یا خرید سهام با نرخ

متفاوت شما به کارگزار یا کارگزار به شما بدهکار شود که پس از معامله تبادلی

یعنی خرید و فروش، کارگزار با شما تصویه حساب خواهد کرد.

وضعیت نماد

یک نماد ممکن است دارای وضعیت های مختلف معاملاتی از نگاه ناظر باشد.

مجاز، متوقف / ممنوع، محفوظ / مشروط،

اصلی ترین وضعیت های یک نماد است.

تنها معامله بر روی نمادهای مجاز و مشروط امکان پذیر میباشد و نمادهای

ممنوع تا رفع اشکال امکان خرید یا فروش سهامشان وجود ندارد.

اگر نماد امکان معاملاتش فراهم باشد آن را باز و اگر فراهم نباشد آن را بسته میخوانند.

صف خرید / صف فروش

اگر یک سهم تعداد متقاضیان زیادی داشته باشد، (معمولا در بالاترین قیمت روز)

در اصطلاح میگویند صف خریدتشکیل شده است که قاعدتا با افزایش قیمت پایانی سهم همراه خواهد بود.

اگر یک سهم تعداد فروشندگانش زیاد باشند، (معمولا در کف قیمت روز)

میگویند صف فروش تشکیل شده است که روشن است همراه با کاهش قیمت پایانی سهم خواهد بود.

صف معاملات هم بر اساس نفرات قابل رصد می باشد و هم بر اساس حجم مورد انتظار در معاملات.

گره معاملاتی

گرههای معاملاتی انواع مختلف دارد، اما به طور کلی زمانی

که قوانین بورس به هر نحوی مانع شکل گیری معاملات

در یک سهم باشد برای مقطع مشخصی ناظر بازار اجازه خارج از

محدوده مقررات معامله کردن سهم را صادر میکند.

مثلا اگر خریداران سهمی در صف خرید روی بالاترین قیمت سهمی باشند،

و حتی حاضر باشند سهم را بالاتر از این

قیمت هم خرید کنند، فروشندگان نیز حاضرند سهم را بفروش برسانند اما

بالاتر از قیمت مجاز روز. در نتیجه چون

معامله ای انجام نمیشود، قیمت پایانی ثابت میماند، و بازه روز

بعد بازار نیز هنوز در انتظار خریداران و

فروشندگان نمی باشد در نتیجه باز معامله ای نخواهد بود و عملا هر چند خریدار و فروشنده

روی قیمت توافق

دارند اما محدودیت قوانین اینجا مانع شکل گیری معاملات می شود که

در این مواقع ناظر مثلا اجازه نوسان بیش از

%3 را برای اون نماد خاص صادر می کند تا از گره معاملاتی خارج شود.

ترازنامه

همان صورت سود و زیان شرکت ها می باشد. یکی از فاکتورهایی می باشد

که تحلیل گران بنیادی با بررسی آمار و

اطلاعات مندرج در آن شانس تحقق EPS پیش بینی شده شرکت را تخمین زده

و به خرید و فروش سهام آن شرکت

میپردازند.

دیدگاهتان را بنویسید